LA RETRAITE DES INDEPENDANTS

Les catégories de travailleurs concernés sont les commerçants, industriels indépendants et artisans.

Note: La retraite d'un indépendant n'étant pas toujours garantie, par exemple si vous décidez de ne pas vous payer au lancement de votre activité, l'investissement dans un appartement à louer peut représenter une solution pour préparer votre retraite. A partir de 2015 avec la loi Pinel vous bénéficiez en plus d'une diminution d'impôt conséquente. Les conditions dépendent notamment de la zone d'investissement.

SOMMAIRE

1 DE QUEL RÉGIME DE RETRAITE RELÈVENT LES INDÉPENDANTS ?

2 LA RETRAITE DE BASE DES INDÉPENDANTS

2.1 Cotisations de retraite des indépendants

2.2 Conditions pour un départ anticipé en retraite

2.3 Age légal de départ en retraite et âge pour un départ anticipé

2.4 Calcul de la pension de retraite des indépendants

2.4.1 Calcul de la pension de retraite des artisans

2.4.2 Calcul de la pension de retraite des commerçants

2.5 Le Taux de cotisation retraite

2.5.1 Taux plein

2.5.2 Taux réduit

2.6 Durée dassurance

2.7 Durée de référence

2.8 Durée minimale dassurance pour un droit à retraite

2.9 En cas de départ en retraite après lâge du taux plein

2. 10 Bonifications - majorations

2. 11 - Rachat de trimestres possible

2. 12 - Pension minimale

2. 13 - Pension maximale

2. 14 - Fiscalité de la retraite des indépendants

2. 15 - Le cumul emploi-retraite des indépendants est-il possible?

3. LA RETRAITE COMPLÉMENTAIRE DES INDÉPENDANTS

3.1. Retraite complémentaire des artisans

3.1.1 Cotisations - Taux et assiette des cotisations

3.1.2 Age légal de départ en retraite

3.1.3 Départ anticipé

3.1.4 Durée minimale dassurance

3.1.5 Bonifications - majorations

3.1.6 Mode de calcul de la retraite complémentaire des artisans

3.1.7 Pension retraite minimale et maximale

3.1.8 Imposition de la retraite complémentaire des artisans

3.1.9 Le cumul emploi-retraite des artisans

3. 2. - La retraite complémentaire des commerçants

3.2.1 Cotisations - Taux et assiette des cotisations

3.2.2 Age légal de départ en retraite des commerçants

3.2.3 Départ anticipé

3.2.4 Durée minimale de cotisation pour un droit à retraite

3.2.5 Possibilité de départ en retraite après lâge du taux plein

3.2.6 Périodes assimilées : prise en compte les périodes de versement de la pension dinvalidité, qui donnent droit à des points gratuits

3.2.7 Bonifications et majorations

3.2.8 Le rachat de cotisations est-il possible?

3.2.9 Mode de calcul de la retraite complémentaire

3.2.10 Fiscalité de la retraite complémentaire des commerçants

3.2.11 Possibilités de cumul emploi- retraite dans les mêmes conditions que le régime de base

4. - Vos démarches en tant qu'indépendant pour partir en retraite

5. - Je veux en savoir plus

1 De quel régime de retraite relèvent les indépendants?

Les commerçants et industriels indépendants, ainsi que les artisans indépendants relèvent, pour leur retraite de base et leur retraite complémentaire, du régime RSI (Régime Social des Indépendants).

Organisme : Régime Social des indépendants (RSI).

Type de régime : Régime de sécurité sociale obligatoire chargé à la fois de la retraite de base et de la retraite complémentaire pour les artisans, commerçants et industriels indépendants, créé en 2006 à partir de lAVA (Assurances Vieillesse des Artisans) et ORGANIC (Caisse nationale de lORGanisation autonome dAssurance vieillesse Nationale de lIndustrie et du Commerce), qui était anciennement lorganisme assurant la retraite des commerçants, des industriels indépendants et de certaines professions rattachées (agents commerciaux, bouchers, boulangers, restaurateurs). LAVA et ORGANIC avaient été créés en 1948.

Professions concernées : Les indépendants de l'artisanat, du commerce, de l'industrie, des services et certaines professions rattachées par décrets (agents commerciaux, exploitants d'auto-école, les chefs d'établissement d'enseignement privé...).

2 La retraite de base des Indépendants

2.1 Cotisations de retraite des indépendants - Assiette des cotisations

Assiette des cotisations : 16,65% du revenu professionnel, dans la limite du plafond de la sécurité sociale.

2.2 Conditions pour un départ anticipé en retraite

Rappel des nouvelles mesures communes à tous les régimes pour un départ anticipé en retraite issues de la réforme des retraites de 2010 :

2. 2. 1 Pénibilité

Départ en retraite anticipé à 60 ans maintenu pour les personnes ayant une incapacité permanente dau moins 10 à 20 % (sous conditions) liée à une maladie professionnelle ou à un accident du travail.

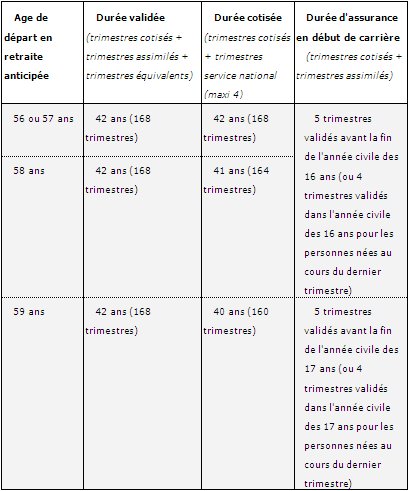

2. 2. 2 Carrières longues

- Départ possible à 58 ou 59 ans pour les assurés ayant commencé à travailler à 14 ou 15 ans

- Départ possible à 60 ans pour les assurés ayant commencé à travailler à 16 ou 17 ans.

(Il faut cependant remplir une condition supplémentaire : avoir validé deux années de plus que la durée dassurance requise pour le taux plein. Lâge de la retraite augmentera progressivement pour ces assurés au rythme de 4 mois par an, mais sans dépasser 60 ans).

2.3 Quel est l'âge légal de départ en retraite des indépendants?

L'âge légal de départ à la retraite des indépendants est de 60 ans.

Quel est l'âge de départ anticipé à la retraite des indépendants?

Réponse : Entre 56 et 59 ans (voir tableau ci-dessous)

2.4 Calcul de la pension de retraite des indépendants

Comment est calculée la pension de retraite des indépendants?

Le calcul du montant de la retraite de base est différent pour les artisans et pour les commerçants.

2.4.1 Calcul de la pension de retraite des artisans

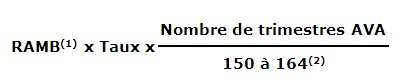

Le montant de la retraite de base des artisans dépend de la durée dassurance accomplie depuis le 1er janvier 1973 et du revenu annuel moyen(RAM). Il est calculé selon la formule :

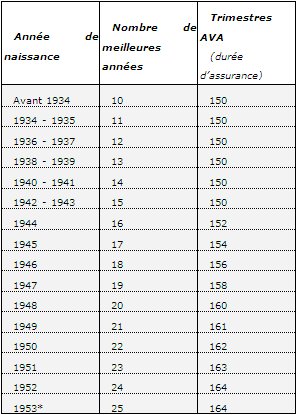

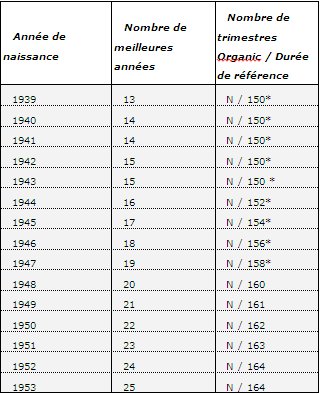

(1) Revenu annuel moyen de base. Calculé à partir des meilleures années (voir tableau ci-dessous) dans la limite du plafond de la Sécurité sociale.

(2) Durée dassurance maximale prise en compte.

2.4.2 Calcul de la pension de retraite des commerçants

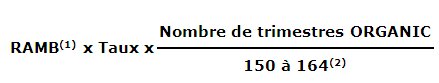

Le calcul est différent avant et après 1972 :

Calcul des droits acquis jusquen 1972

Pour la période de 1949 à 1972, les assurés ont acquis des points de retraite. Plus la classe de cotisation est élevée, plus les points sont nombreux. Le montant de cette partie de la retraite est obtenu en multipliant le nombre de points acquis par la valeur du point de retraite, qui est revalorisé chaque année.

(Nota : le calcul de la pension pour les droits acquis après 1972 a des incidences sur ce nombre de points. Celui-ci sera en effet minoré si lassuré ne justifie pas dun taux plein (voir ci-après)

Calcul des droits acquis depuis 1973

(1) Revenu annuel moyen. Calculé à partir des meilleures années (voir tableau ci-dessous) dans la limite du plafond de la Sécurité sociale.

(2) Durée dassurance maximale prise en compte

Le RAM - revenu annuel moyen

2.5 Le taux de cotisation retraite

Les dispositions suivantes sont communes aux artisans et commerçants :

2.5.1 Taux plein

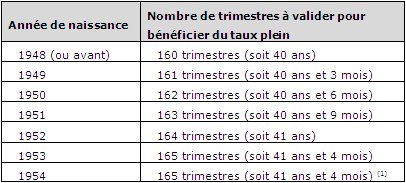

Le taux plein est de 50%. Il est atteint grâce à 160 trimestres, soit 40 ans dassurance, tous régimes confondus, ou à lâge automatique du taux plein (cet âge sera porté progressivement de 65 à 67 ans dici 2018), avec dérogations pour les assurés dans une situation particulière (inapte au travail, ancien prisonnier de guerre, ancien combattant, grand invalide de guerre, ancien déporté ou interné politique).

2.5.2 Taux réduit

Si, entre 60 et 65 ans, l'assuré ne justifie pas du nombre de trimestres suffisant pour le taux plein ou ne remplit pas lune des conditions ci-dessus, un taux réduit est calculé en fonction du nombre de trimestres manquants ou du nombre de trimestres séparant l'assuré de l'âge de 65 ans.

2.6 Durée d'assurance

cest le nombre de trimestres validés dans le régime artisan ou commerçant depuis le 1er janvier 1973

2.7 Durée de référence

Comme pour tous les régimes, cest le nombre de trimestres requis pour le bénéfice du taux plein. Ce nombre de trimestres était de 160 avant la réforme des retraites de novembre 2010. Celle-ci a prévu de le porter à 165 en 2018, soit 41 ans et 4 mois, avec des paliers intermédiaires selon les âges de naissance. Toujours dans loptique dune modification progressive, le nombre requis variera en fonction de lannée de naissance de lassuré, dans les conditions précisées dans le tableau suivant :

(1) Cette durée devrait être amenée à augmenter encore par la suite, en fonction de l'évolution de vie, conformément à une règle de progression fixée par la loi de 2003.

2.8 Durée minimale d'assurance pour un droit à retraite

La durée minimale d'assurance pour un droit à retraiteau s'élève à au moins 1 trimestre d'assurance validé par cotisation.

2.9 En cas de départ en retraite après l'âge du taux plein

la retraite bénéficie dune surcote (majoration) de 0,75% à 1,25% par trimestre de cotisation supplémentaire.

Prise en compte des périodes assimilées

Certains trimestres non cotisés peuvent être validés (périodes militaires, chômage indemnisé ou non indemnisé, maladie, périodes de versement de la pension d'invalidité).

2.10 Bonifications - majorations

2.10.1 Majoration pour les femmes

Les femmes qui ont des enfants doivent allonger la durée de cotisation.

- majoration élevée de durée d'assurance pour enfants : jusqu'à 8 trimestres supplémentaires par enfant.

2.10.2 Majorations pour les hommes et les femmes

- majoration élevée d'assurance pour enfant handicapé : 8 trimestres

- majoration de 10% du montant de la retraite à partir de 3 enfants.

- La durée d'assurance est également majorée en cas d'ajournement de la date d'effet de la pension au-delà de 65 ans

2.11 Rachat de trimestres possible

Pour les années d'études supérieures (rachat "Fillon"), pour les années au cours desquelles moins de 4 trimestres ont été validés («rachats Fillon et Madelin»).

2.12 Pension minimale

La pension minimale est le minimum contributif (montant - également appelé minimum de pension - auquel est portée la retraite de base lorsque son montant calculé est inférieur à un seuil.

Contrairement au minimum vieillesse, le minimum contributif n'est pas soumis à condition de ressources. Dans le régime général et les régimes alignés, il est toutefois réservé aux assurés dont la pension a été liquidée à taux plein, c'est-à-dire à 50% du SAM (ici du RAM). Dans le régime de la fonction publique, on parle de « minimum garanti ».

2.13 Pension maximale

la pension maximale correspond à 50% du RAM (Revenu Annuel Moyen) limité au plafond de la sécurité sociale.

2.14 Fiscalité de la retraite des indépendants

La retraite des indépendants est soumise aux contributions sociales suivantes:

- CSG : 6.6% ou 3.8% pour certaines catégories de retraités non imposables

- CRDS : 0,5%

- cotisation d'assurance maladie en cas de résidence fiscale à l'étranger

2.15 Le cumul emploi-retraite est-il possible?

Oui, à certaines conditions.

La retraite de base artisanale ou commerciale et le revenu d'activité artisanal ou commercial pourront se cumuler si les revenus professionnels ne dépassent pas certains seuils.

La retraite artisanale ou commerciale pourra se cumuler sans limite avec un revenu d'activité salariée.

La retraite artisanale ou commerciale pourra se cumuler sans limite avec un revenu d'activité artisanale ou commerciale si l'assuré peut bénéficier d'une retraite à 60 ans au taux plein ou à 65 ans et sil a fait valoir ses droits à retraite de base et complémentaire.

3. La retraite complémentaire des Indépendants

3.1 La retraite complémentaire des artisans

3.1.1 Taux et assiette des cotisations

- En 2010, 7,2 % du revenu professionnel, dans la limite du plafond RCO (Retraite Complémentaire Obligatoire) et 7,6 % du revenu professionnel dans la limite de 4 fois le plafond de la Sécurité sociale (le montant annuel de la RCO est obtenu en multipliant le nombre de points de retraite complémentaire cotisés et gratuits par la valeur de service du point.

En 2010, la valeur annuelle du point RCO était de 0,3188 .

3.1.2 Age légal de départ en retraite des artisans

L'âge légal de départ à la retraite des artisans est de 60 ans

3.1.3 Départ anticipé à la retraite des artisans

Le départ anticipé à la retraite des artisans est possible dans les mêmes conditions que pour la retraite de base.

3.1.4 Durée minimale d'assurance retraite pour les artisans

Le droit à la retraite complémentaire est ouvert dès qu'une pension de base est attribuée et à condition que l'assuré soit à jour de ses cotisations de retraite complémentaire et qu'il ait cessé toute activité artisanale.

Durée minimale d'assurance pour une retraite à taux plein : dans les mêmes conditions que pour la retraite de base.

Possibilité de départ en retraite après l'âge du taux plein avec prise en compte des périodes assimilées dans certaines circonstances (maladie, invalidité) par attribution de points gratuits.

3.1.5 Bonifications - majorations

Majoration de 128 points par enfant accordée à l'assurée mère de famille.

3.1.6 Mode de calcul de la retraite complémentaire des artisans

Elle est calculée selon la formule suivante :

Nombre de points x Valeur de service du point de retraite (*)

(* : valeur différente selon la nature et la date d'acquisition des points)

La valeur du point est actuellement de :

Point acquis entre 1997 et 2009 = 0,30603

Point acquis entre 1979 et 1996 = 0,30186

Point acquis avant 1979 = 0,30045

3.1.7 Pension retraite minimale et maximale pour les artisans

- Il n'y a pas de pension minimale

- Pension maximale: Seulement au cas où l'assuré a cotisé sur l'assiette maximale tout au long de sa carrière.

3.1.8 Imposition de la retraite complémentaire des artisans

Retraite soumise aux mêmes contributions sociales que la retraite de base.

3.1.9 Le cumul emploi-retraite des artisans

Le cumul emploi-retraite des artisans est possible, à certaines conditions :

- La retraite complémentaire artisanale se cumule sans limites avec un revenu d'activité salariée.

- Le cumul n'est pas possible si l'activité poursuivie ou reprise est artisanale.

3.2 La retraite complémentaire des commerçants

Un régime de retraite complémentaire obligatoire par points a été mis en place en 2004. Il remplace le régime complémentaire dit « des conjoints » tout en reprenant lensemble des droits acquis ou en cours d'acquisition au sein de ce précédent régime. Les droits acquis jusqu'au 31 décembre 2003 sont calculés selon les règles de ce précédent régime. Ils s'ajoutent, le cas échéant, aux droits acquis à partir du 1er janvier 2004 dans le nouveau régime complémentaire.

3.2.1 Taux et assiette des cotisations

- 6.5% du revenu professionnel, dans la limite de 3 plafonds de la Sécurité sociale.

3.2.2 Age légal de départ en retraite des commerçants

L'âge légal de départ à la retraite des commerçants est de 60 ans.

3.2.3 Conditions de départ en retraite antcicipé des commerçants

Le départ anticipé en retraite est possible sous certaines conditions de durée d'assurance notamment en début d'activité (55 ans pour les assurés handicapés).

3.2.4 Durée minimale de cotisation pour un droit à retraite

La durée minimale de cotisation pour un droit à retraite correspond au versement de cotisations permettant l'acquisition, a minima, d'un point de retraite.

La durée minimale de cotisation pour une retraite à taux plein : la même que pour la retraite de base. Cependant, la retraite complémentaire obligatoire se calcule en fonction d'un nombre de points acquis au jour de la liquidation et non d'un taux. Si une des conditions n'est pas remplie (âge ou durée d'assurance insuffisante) un coefficient d'abattement sera appliqué (décote).

3.2.5 Possibilité de départ en retraite après l'âge du taux plein

3.2.6 Périodes assimilées

Prise en compte des périodes de versement de la pension d'invalidité, qui donnent droit à des points gratuits.

3.2.7 Bonifications et majorations

Pas de bonifications ni de majorations pour la retraite complémentaire des commerçants

3.2.8 Le rachat de cotisations est-il possible?

Le rachat de cotisations nest pas possible pour la retraite complémentaire des commerçants

3.2.9 Mode de calcul de la retraite complémentaire

Elle est calculée selon la formule suivante :

Nombre de points acquis x la valeur du point au jour de la liquidation

La valeur annuelle du point est actuellement de 1,102 .

3.2.10 Fiscalité de la retraite

Retraite imposable, soumise à contributions sociales:

CSG : 6.6% pour les retraités imposables dont le revenu de référence est supérieur à un certain montant (fixé chaque année par décret) et 3,8% pour les retraités non imposables dont le revenu de référence est supérieur à un certain montant (fixé chaque année par décret) - CRDS : 0,5%.

3.2.11 Le cumul emploi-retraite est-il possible?

Oui, Le cumul emploi- retraite est possible dans les mêmes conditions que le régime de base.

4 Vos démarches en tant qu'indépendant pour partir en retraite

Pré-liquidation

La pré-liquidation est possible.

Date recommandée pour la demande du relevé de carrière

Il peut être demandé à tout moment, mais il est préférable de le demander au moins deux ans avant la date envisagée pour le départ à la retraite, afin den vérifier tous les éléments.

Date recommandée pour la formulation de la demande de retraite

3 à 6 mois avant la date de départ choisie.

Démarches à effectuer

le RSI étant un régime « aligné » (sur le Régime général de la sécurité sociale) la « demande unique » est possible auprès de votre caisse RSI. Si vous avez cotisé au cours de votre carrière aux régimes des salariés, artisans, commerçants ou agricole), la caisse RSI vous contactera et vous versera la part de retraite qu'elle vous doit.

5 Je veux en savoir plus

Je demande ma simulation retraite gratuite et personnalisée